TTCT - Mobile money (tiền di động) là mô hình giúp người dùng ở các quốc gia đang phát triển có thể tận hưởng sự tiện dụng của thanh toán không dùng tiền mặt mà các ứng dụng phổ biến như Apple Pay hay Google Pay mang lại.

|

| Mobile money là giải pháp thanh toán "mới nổi" ở châu Phi. Ảnh: pymnts.com |

Mobile money là một mô hình có nhiều điểm tương đồng với các dịch vụ thanh toán bằng ví di động, nhưng sử dụng tài khoản viễn thông để thanh toán cho các hàng hóa, dịch vụ có giá trị nhỏ, nhắm đến người dùng không thể hoặc khó tiếp cận dịch vụ của hệ thống tài chính ngân hàng truyền thống.

Theo các chuyên gia và người trong ngành, đại dịch COVID-19 nhiều khả năng sẽ thúc đẩy sự phát triển của mô hình mobile money. Nhiều nước đã nới lỏng rào cản liên quan đến các giao dịch cá nhân, ví dụ như giảm phí và tăng hạn mức giao dịch trong ngày, và sử dụng mobile money để đưa các gói cứu trợ khẩn cấp đến tay người dân nhanh chóng.

Sabine Mensah, giám đốc kỹ thuật số khu vực Tây Phi và Trung Phi của Quỹ phát triển vốn Liên Hiệp Quốc (UNCDF), cho rằng tận dụng kênh mobile money trong thời gian này thật sự là chiếc phao cứu sinh cho những người dễ bị tổn thương và ảnh hưởng nhất bởi cuộc khủng hoảng COVID-19, khi mà Tổ chức Lao động quốc tế (ILO) cảnh báo khoảng 1,6 tỉ người làm việc trong khu vực kinh tế không chính thức trên toàn thế giới - chiếm phân nửa lực lượng lao động toàn cầu - đối diện nguy cơ mất kế sinh nhai do ảnh hưởng của đại dịch.

Quên đi ngân hàng

Khi Lagos, thành phố lớn nhất Nigeria, áp lệnh phong tỏa vì COVID-19 trong 5 tuần tháng 4 và đầu tháng 5-2020, các ngân hàng tại trung tâm tài chính của quốc gia Tây Phi buộc phải đóng cửa các văn phòng giao dịch. Trong bối cảnh đó, các dịch vụ tài chính ứng dụng mobile money trở thành công cụ giúp người dân, đặc biệt là những cộng đồng dễ bị tổn thương trong xã hội, thực hiện thuận tiện các giao dịch cấp thiết.

Khoảng 40%, tức hơn 82 triệu người Nigeria, sống dưới chuẩn nghèo với thu nhập chưa đến 137.430 naira/năm (khoảng 8,25 triệu đồng), Đài Al Jazeera dẫn số liệu từ báo cáo của Cục Thống kê quốc gia Nigeria công bố hồi tháng 5-2020.

“Người dân đất nước chúng tôi sống đắp đổi qua ngày và hầu như không có tiền tiết kiệm” - ông Tayo Oviosu, CEO của Paga, một công ty mobile money ở Nigeria, nói với báo The Washington Post. Khoảng 75% nhân viên Paga tại Lagos vẫn duy trì hoạt động trong thời gian phong tỏa thành phố, giúp người dân thực hiện các giao dịch chuyển tiền và thanh toán hóa đơn thông qua ứng dụng mobile money mà không cần sở hữu tài khoản ngân hàng.

CEO của Paga gọi ứng dụng mobile money của hãng là “PayPal dành cho các thị trường mới nổi”. Chỉ tính riêng tại Nigeria, Paga có 15 triệu người dùng không cần liên kết với bất cứ tài khoản ngân hàng nào.

Hệ thống điểm nạp tiền được phân bổ thuận tiện tại các cửa hàng tọa lạc trên nhiều tuyến phố, giúp người dân dễ dàng chuyển tiền mặt thành số dư trong tài khoản viễn thông để thanh toán dịch vụ hoặc chuyển tiền cho người khác.

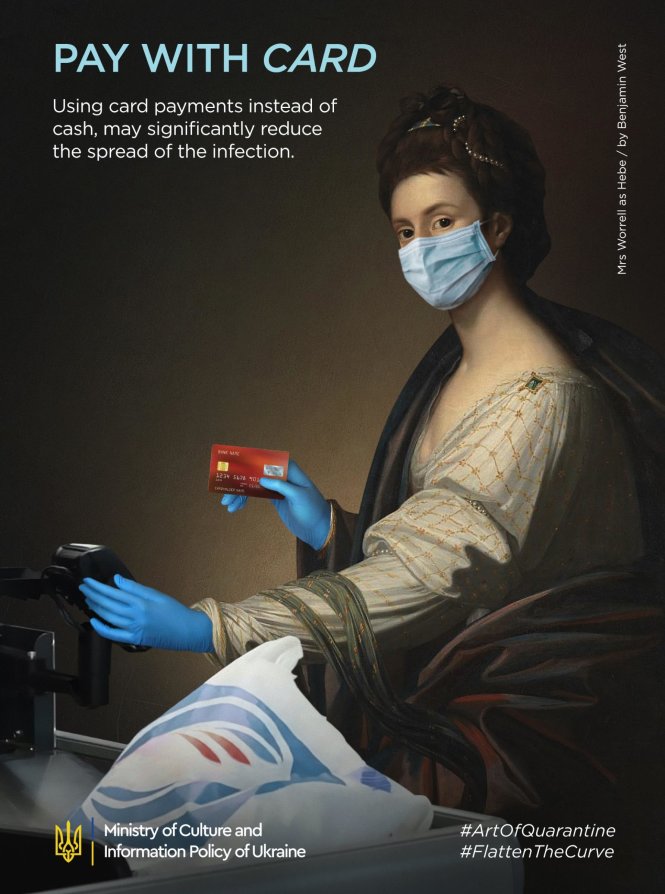

Điều này đặc biệt hữu ích khi nhiều doanh nghiệp và chính phủ đã khuyến cáo hạn chế sử dụng tiền mặt trong giao dịch, do lo ngại giấy bạc có khả năng là phương tiện lây lan virus SARS-CoV-2 dù chưa có bằng chứng khoa học rõ ràng để khẳng định.

Tăng trưởng thần tốc

Dịch vụ mobile money phổ biến ở châu Phi, Nam Á và Trung Đông - những khu vực có số lượng lớn người dân không (thể) sở hữu tài khoản ngân hàng. Từ khi hai công ty viễn thông Vodafone và Safaricom triển khai dịch vụ mobile money M-Pesa lần đầu tiên năm 2007 ở Kenya, ngành dịch vụ này đã tăng trưởng thần tốc, cán mốc 1 tỉ tài khoản đăng ký và gần 2 tỉ USD giá trị giao dịch mỗi ngày tính đến năm 2019, theo GSMA - nhóm đại diện quyền lợi của hơn 750 nhà mạng viễn thông trên thế giới có trụ sở đặt tại London, Anh.

Mobile money không những không bị ảnh hưởng mà còn tăng trưởng mạnh mẽ hơn trong đại dịch. Trong tháng 3 và tháng 4-2020, Paga đã nâng gấp đôi số lượng cửa hàng chấp nhận thanh toán qua nền tảng của hãng, theo ông Tayo. Số lượng người dùng Paga trong quý 1-2020 cũng tăng hơn 200% so với quý trước đó.

Orange Money, dịch vụ mobile money có mặt tại 17 quốc gia của Công ty viễn thông Pháp Orange, chứng kiến số lượng giao dịch thanh toán tại các cửa hàng liên kết tăng 20% trên toàn hệ thống kể từ cuối tháng 3, theo Cedric Lemaire - một lãnh đạo của Orange tại thị trường Trung Đông và châu Phi.

Ruan Swanepoel, giám đốc chương trình mobile money của GSMA, cho rằng có sự suy giảm thanh toán bằng tiền mặt trong thời gian áp dụng lệnh phong tỏa ở các nước. Dù chưa có số liệu thống kê chính thức, Ruan kỳ vọng các dịch vụ mobile money sẽ tăng cả về số lượng chủ tài khoản, số lượng giao dịch và số lượng cửa hàng liên kết khi các nước mở cửa trở lại sau dịch.

Chuyển dịch từ tiền mặt sang mobile money và các phương tiện thanh toán phi tiền mặt khác không chỉ là xu hướng ở các nước đang phát triển: CEO của PayPal Dan Schulman nói với tạp chí kinh doanh Forbes dịch COVID-19 đã giúp công ty ông “tăng trưởng đột biến”.

|

| Quầy giao dịch tài khoản mobile money ở Abidjan, Bờ Biển Ngà. Ảnh: AFP |

Nhà nước hậu thuẫn

Tại nhiều nước, chính phủ đã có những bước đi để khuyến khích sử dụng mobile money trong và sau đại dịch. Một trong những nước đầu tiên là Kenya. Từ giữa tháng 3, Safaricom - công ty viễn thông lớn nhất Kenya đứng đằng sau dịch vụ tiền di động M-Pesa - xóa bỏ phí chuyển tiền giữa người dùng với nhau cho các giao dịch ít hơn 1.000 shilling (khoảng 219.000 đồng), đồng thời nới hạn mức chuyển tiền cho các công ty vừa và nhỏ.

Ở Pakistan, nơi dịch vụ ví điện tử và mobile money chưa thật sự phổ biến, chính phủ cũng đã bỏ mọi khoản phí liên quan đến ngân hàng điện tử (online banking) từ giữa tháng 3-2020 nhằm khuyến khích các giao dịch không tiền mặt trong đại dịch.

Ngân hàng Nhà nước Ghana còn chấp nhận sửa quy định yêu cầu thuê bao di động phải có đầy đủ thông tin định danh mới được mở tài khoản ví điện tử. Yêu cầu này vô tình tạo rào cản tiếp cận công nghệ số đối với các nhóm dân dễ tổn thương như người nghèo, người nhập cư, người tị nạn, phụ nữ và dân cư khu vực nông thôn ít có khả năng sở hữu căn cước hợp pháp.

Từ giữa tháng 3-2020, bất kỳ thuê bao di động nào ở quốc gia vùng vịnh Guinea cũng có thể mở ví điện tử và giao dịch lên đến 170 USD một ngày mà không cần bổ sung căn cước.

Tận dụng các dịch vụ mobile money để gửi cứu trợ khẩn cấp nhanh nhất đến tay người dân đã bắt đầu được thảo luận tại nhiều nước châu Phi, nhưng hiện tại tiền mặt vẫn là phương án thông dụng nhất, theo bà Sabine. Một số nước đã tồn tại cơ chế này từ trước dịch vẫn đang vận dụng tốt nó trong công tác hỗ trợ người dân chịu ảnh hưởng của COVID-19.

Chính phủ Bangladesh đang phát khoản trợ cấp 30 USD/tháng cho khoảng 5 triệu gia đình khó khăn thông qua 1 trong 4 dịch vụ tài chính di động ở nước này. Campuchia, Chile, Colombia, Ấn Độ, Peru và Thái Lan cũng đang áp dụng hình thức chuyển tiền hỗ trợ đến tài khoản ngân hàng hoặc mobile money của người dân để đề phòng nạn tham nhũng và quan liêu.

Các dịch vụ mobile money là giải pháp giúp người không có tài khoản ngân hàng, không có điều kiện tiếp xúc với các dịch vụ tài chính chính quy có thể tham gia thanh toán không tiền mặt, song chúng không là sự thay thế hoàn hảo cho các định chế tài chính truyền thống.

Để sử dụng mobile money, người dùng cần có kết nối Internet và nguồn thu nhập bằng tiền mặt ổn định. Rào cản văn hóa cũng là một trở ngại lớn. Tại Pakistan, phần lớn giao dịch viên tại các điểm nạp tiền mobile money là nam giới, gây khó khăn cho người dùng là nữ giới trong việc tiếp cận dịch vụ, theo Alfred.

Bỏ qua các trở ngại, CEO của Paga Tayo Oviosu cho rằng mobile money sẽ tiếp tục phát triển mạnh mẽ hơn bao giờ hết trong giai đoạn hậu dịch. “Một trong những xu thế mà thế giới đang hướng đến sau cuộc khủng hoảng sẽ là một hệ thống tài chính mang tính số hóa cao hơn” - ông nhận định.■

Một mô hình tốt vẫn có thể có vấn đề nếu bị lạm dụng. Từng được nhà chức trách Zimbabwe ca ngợi là giải pháp hiệu quả cho các vấn đề tiền mặt của đất nước khi không chỉ đáp ứng nhu cầu thanh toán điện tử mà còn được tận dụng để trả lương và tiếp nhận kiều hối, mobile money giờ đây lại bị chính quyền chỉ trích góp phần làm đẩy nhanh tốc độ lạm phát của tiền tệ nước nhà. Ngân hàng Nhà nước Zimbabwe gọi EcoCach, nền tảng mobile money phổ biến nhất tại quốc gia châu Phi, là một “mô hình Ponzi,” một hình thức lấy tiền của người này để trả cho người kia, theo trang Quartz. Các nhà quản lý cáo buộc EcoCash - nền tảng có hơn 11 triệu người dùng - thông qua mạng lưới các nhân viên giao dịch của công ty đã tạo điều kiện cho mua bán tiền tệ bất hợp pháp với tỉ giá cao hơn tỉ giá hối đoái cố định do ngân hàng trung ương quy định, dẫn đến lạm phát đồng Zimdollar. |